Самое важное в этой статье:

— Кто заплатит ЕНВД — посредник или собственник товара.

— Какой договор заключить, чтобы деятельность посредника признавалась «вмененной».

— На каких площадях можно вести «вмененную» розничную торговлю.

Одним из «вмененных» видов деятельности является розничная торговля. При этом на практике организации и предприниматели очень часто реализацией своих товаров занимаются не сами, а через посредников. Законодательство этого не запрещает. Будет ли деятельность посредника подпадать под ЕНВД? Ответ на этот вопрос зависит от нескольких факторов. В статье мы расскажем, как вам организовать работу, чтобы посредническую торговлю можно было перевести на «вмененку».

Ведите розничную торговлю от своего имени

В целях уплаты ЕНВД под розничной торговлей подразумевается деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи (ст. 346.27 НК РФ). Поэтому платить ЕНВД вы будете только в том случае, если фактически ведете «вмененную» торговлю. То есть от своего имени заключаете договоры розничной купли-продажи. Обратите внимание: сам факт того, что вы реализуете товары, еще не означает, что торговля ведется именно от вашего имени. Здесь нужно смотреть условия договора, заключенного с комитентом.

Вариант N 1. Вы работаете по договору комиссии. Так, по договору комиссии посредник (комиссионер) за вознаграждение обязуется по поручению другой стороны (комитента) совершить сделку от своего имени, но за счет комитента. Причем права и обязанности по таким сделкам возникают именно у комиссионера (ст. 990 ГК РФ). То есть получается, что розничным продавцом фактически является не комитент, а посредник.

Соответственно, если вы занимаетесь комиссионной розничной торговлей, вы можете применять ЕНВД. И с дохода в виде комиссионного вознаграждения платить налоги в рамках иных налоговых режимов вам не потребуется. Поскольку считается, что этот доход получен в рамках «вмененной» деятельности. Такой позиции придерживаются специалисты Минфина России (Письма от 15.12.2014 N 03-11-11/64462, от 21.11.2012 N 03-11-06/3/78, от 02.11.2012 N 03-11-06/3/74 и от 03.05.2011 N 03-11-06/3/53).

Примечание. Судьи не всегда согласны с тем, что торговый посредник может платить ЕНВД

Если финансовое ведомство всегда было не против уплаты торговым посредником «вмененного» налога, то позиция судей не являлась столь однозначной. В части регионов арбитры были согласны с тем, что деятельность торгового посредника можно признать «вмененной». Поскольку в целях уплаты ЕНВД неважно, какой товар — свой или комиссионный — реализует продавец. Об этом — Постановления ФАС Восточно-Сибирского округа от 02.02.2011 N А69-1135/2010 и ФАС Центрального округа от 01.07.2011 N А62-2707/2010.

А вот в других регионах судьи придерживались позиции, согласно которой торговый посредник платить ЕНВД не должен. Поскольку право собственности на товар, передаваемый ему для перепродажи, сохраняется за комитентом. Все полученное в результате продажи товаров комиссионер перечисляет комитенту за минусом своего вознаграждения. Получается, что комиссионер ведет только посредническую деятельность, которая на ЕНВД не переводится. Об этом — Постановления ФАС Западно-Сибирского округа от 28.03.2011 N А46-8250/2010 и ФАС Поволжского округа от 02.02.2009 N А72-4460/2008.

Сейчас же благодаря многочисленным разъяснениям Минфина России, вышедшим за последнее время и разрешающим посредникам платить ЕНВД, необходимость в судебных разбирательствах отпала. Но несмотря на это, мы все равно советуем вам по вопросу применения ЕНВД в отношении посреднической торговли проконсультироваться в своей налоговой инспекции.

Вариант N 2. Вы работаете по агентскому договору. Заключая агентский договор, одна сторона (агент) обязуется за вознаграждение совершить по поручению и за счет принципала определенные действия. Причем осуществлять какие-либо действия агент может как от своего имени, так и от имени принципала. От чьего лица агент будет действовать, определяется в договоре (ст. 1005 ГК РФ).

Таким образом, если по условиям агентского договора вы продаете товары принципала от своего имени, то фактически розничную торговлю ведете именно вы. А значит, вы можете применять систему налогообложения в виде ЕНВД.

Если же по условиям агентского договора вы продаете товары от имени принципала, то договоры купли-продажи с покупателями заключает именно он, а не вы. Поэтому в отношении розничной торговли товарами принципала вы применять «вмененку» не вправе. В этом случае с дохода в виде посреднического вознаграждения вам нужно будет заплатить налоги в рамках общего режима или УСН. Связано это с тем, что перечень «вмененных» видов деятельности является закрытым. И посреднические услуги в этом перечне отсутствуют.

Подобный вывод финансового ведомства содержится в Письмах от 04.04.2013 N 03-11-11/137, от 25.08.2009 N 03-11-06/3/218 и от 17.03.2008 N 03-11-04/3/119.

Вариант N 3. Вы работаете по договору поручения. Хотя на практике такие договоры заключаются реже упомянутых выше, не сказать о них мы не можем.

Итак, по договору поручения, который может быть как возмездным, так и безвозмездным, поверенный (посредник) обязуется от имени доверителя и за его счет совершить определенные действия. При этом права и обязанности по сделке, совершенной поверенным, возникают непосредственно у доверителя (ст. 971 ГК РФ).

Соответственно, если вы реализуете товары по договору поручения, то договоры розничной купли-продажи с покупателями вы заключаете не от своего имени, а от имени собственника товара. Поэтому применять систему налогообложения в виде ЕНВД в отношении такой посреднической розничной торговли вы не можете. С доходов от ведения вами посреднической деятельности вы должны платить налоги в рамках общего режима налогообложения или УСН. Об этом сказано в Письмах Минфина России от 19.01.2007 N 03-11-04/3/14 и от 16.11.2004 N 03-06-05-05/22.

Торгуйте на площадях, которые принадлежат вам на правовых основаниях

Одно из обязательных условий для перевода розничной торговли на систему налогообложения в виде ЕНВД — ведение торговли через объекты стационарной торговой сети с торговыми залами не более 150 кв. м по каждому объекту или без таковых либо через объекты нестационарной торговой сети (пп. 6 и 7 п. 2 ст. 346.26 НК РФ).

В связи с этим специалисты финансового ведомства указывают, что перейти на уплату «вмененного» налога в отношении посреднической розничной торговли вы можете, если выполняется следующее условие. А именно: продажу товаров вы ведете через объекты торговли, которые принадлежат вам на праве собственности, аренды, субаренды и т.д. Причем арендовать торговые площади вы можете даже у комитента. Об этом — Письма Минфина России от 28.11.2014 N 03-11-06/3/60775, от 03.05.2011 N 03-11-06/3/53 и от 17.03.2008 N 03-11-04/3/119. Согласны с финансистами и судьи (Постановления Президиума ВАС РФ от 17.07.2012 N 1098/12, ФАС Центрального округа от 01.07.2011 N А62-2707/2010).

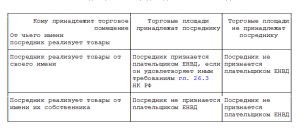

Для удобства всю вышеизложенную информацию о том, в каком случае посредник в отношении розничной торговли может применять систему налогообложения в виде ЕНВД, мы представили в таблице.

Когда торговый посредник должен платить ЕНВД?

Пример. Расчет ЕНВД в отношении комиссионной торговли. ООО «Мастерок» занимается оптовой продажей бытовой техники через собственный магазин площадью 70 кв. м. Организация 16 марта 2015 г. заключила с ООО «Фараон» договор комиссии. По условиям этого договора ООО «Мастерок» обязуется за вознаграждение реализовать в розницу сопутствующие товары для бытовой техники на сумму 60 000 руб. Вознаграждение по договору составляет 10%. Выясним, кто в данном случае является плательщиком ЕНВД, и рассчитаем сумму единого налога к уплате в бюджет за I квартал 2015 г. А также приведем записи, которые ООО «Мастерок» должно сделать в своем бухгалтерском учете.

В данном случае ООО «Мастерок» будет продавать сопутствующие товары для бытовой техники от своего имени и через собственный магазин, площадь которого не превышает 150 кв. м. Соответственно, в отношении розничной торговли ООО «Мастерок» будет являться плательщиком ЕНВД.

Кроме того, ООО «Мастерок» придется вести раздельный учет, так как оно будет вести два вида деятельности — оптовую и розничную торговлю.

Предположим, что значение корректирующего коэффициента в муниципалитете, где компания ведет розничную торговлю, установлено в размере 1.

Величина коэффициента-дефлятора в 2015 г. составляет 1,798 (Приказ Минэкономразвития России от 29.10.2014 N 685).

Физическим показателем в отношении розничной торговли через магазин является площадь торгового зала (в квадратных метрах). Базовая доходность равна 1800 руб. в месяц с одного квадратного метра (п. 3 ст. 346.29 НК РФ).

Соответственно, сумма ЕНВД, которую ООО «Мастерок» должно заплатить в бюджет по итогам I квартала, равна 101 497 руб. [1800 руб. x (70 кв. м + 70 кв. м + 70 кв. м) x 1,798 x 1 x 15%].

В бухгалтерском учете бухгалтер ООО «Мастерок» должен сделать такие записи:

Дебет 004

— 60 000 руб. — получены товары от комитента;

Дебет 50 Кредит 76

— 60 000 руб. — получены деньги от покупателей за проданный в розницу товар;

Кредит 004

— 60 000 руб. — списана стоимость реализованных товаров;

Дебет 76 Кредит 90

— 6000 руб. (60 000 руб. x 10%) — признан доход в виде комиссионного вознаграждения;

Дебет 76 Кредит 51

— 54 000 руб. (60 000 руб. — 6000 руб.) — перечислены комитенту деньги за проданный в розницу товар за минусом вознаграждения.

Часто задаваемые вопросы. Законодательством предусмотрено, что комиссионер, исполнивший поручение комитента, обязан представлять ему отчет. Как правильно составить такой отчет?

Специальной формы для отчета законодательством не предусмотрено. Поэтому составить его вы можете в произвольном виде. Главное, чтобы этот документ содержал обязательные реквизиты, установленные ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете». Кроме того, в отчете мы советуем обязательно указать размер вашего комиссионного вознаграждения и сумму фактически произведенных расходов, подлежащих возмещению. К отчету приложите копии документов, подтверждающих произведенные расходы. Иначе заказчик, выплатив вам компенсацию, не сможет учесть расходы.

Я веду комиссионную торговлю и применяю систему налогообложения в виде ЕНВД. Комитент является плательщиком НДС. Нужно ли мне выписывать покупателям счета-фактуры?

Да, нужно. Связано это с тем, что посредник всегда действует за счет собственника товара. И по сделкам, заключенным с третьими лицами, ответственность несет посредник. Поэтому, чтобы покупатель мог реализовать свое право на вычет НДС, вам нужно выставить ему счет-фактуру. Однако обратите внимание на то, что в счете-фактуре вам нужно будет указать реквизиты собственника товара, а не свои. Оформить счет-фактуру вам нужно в общем порядке в течение пяти дней, считая с даты отгрузки товара покупателю (п. 5 ст. 169 НК РФ).

Три главных совета. 1. Если вы не хотите платить ЕНВД в отношении розничной торговли, заключите с собственником товара договор поручения либо агентский договор, в соответствии с которым вы будете действовать от его имени.

- Для ведения посреднической торговли вы можете использовать как собственные торговые площади, так и арендованные.

- Если собственник товара является плательщиком НДС, не забывайте покупателям выписывать счета-фактуры от его имени.

К.Николаева