Самое важное в этой статье:

— На какие расходы можно уменьшить ЕНВД, исчисленный за квартал.

— Когда «вмененщику» учитывать страховые взносы, начисленные в одном квартале, а уплаченные уже в следующем.

— Какие документы понадобятся плательщику ЕНВД для формирования вычета по этому налогу.

Если вы работаете бухгалтером у предпринимателя-работодателя либо в организации, то каждый квартал, рассчитывая «вмененный» налог, можете уменьшать его на страховые взносы, уплаченные с заработка сотрудников, а также на выданные им больничные пособия. Эти суммы формируют так называемый вычет по ЕНВД. И его размер не должен быть больше 50% налога. То есть «вмененный» налог вы можете уменьшить максимум наполовину.

Если же вы индивидуальный предприниматель, работающий в одиночку, то у вас в вычет включаются личные страховые взносы, уплаченные в отчетном квартале. При этом ограничение по размеру вычета не действует — вы можете уменьшить налог вплоть до нуля.

Понятно, для того чтобы каждый квартал определять вычет, соответствующие суммы нужно где-то обособленно учитывать, а потом делать расчет. В данной статье мы подскажем, как вам будет удобнее организовать такую работу.

Какие суммы уменьшают ЕНВД?

Для расчета ЕНВД вы используете вмененный доход — тот, который вам установлен законодательством (ст. 346.27 НК РФ). То есть ваша реальная выручка на сумму налога никак не влияет. Но после того как «вмененный» налог рассчитан, его можно уменьшить на некоторые затраты, указанные в п. 2 ст. 346.32 НК РФ, в частности:

— на страховые взносы на все виды обязательного страхования, уплаченные с выплат своим сотрудникам;

— расходы на выплату больничного пособия работникам за счет ваших средств, то есть за первые три дня болезни;

— платежи по договорам добровольного страхования, заключенным в пользу работников.

Примечание. ЕНВД вы можете уменьшить только на выплаченные пособия по болезни. Декретное и детское пособия в данном случае учесть нельзя (Письма Минфина России от 05.05.2014 N 03-11-РЗ/20973 и от 03.04.2014 N 03-11-06/3/14890).

Все указанные расходы формируют, как мы уже сказали, налоговый вычет по ЕНВД, который у работодателей не может быть больше 50% суммы налога (п. 2.1 ст. 346.32 НК РФ). При этом предприниматели, имеющие наемных работников, включают в вычет только взносы с их заработка. Личные взносы бизнесмена не учитываются.

Поставить личные взносы в уменьшение ЕНВД могут лишь предприниматели, работающие в одиночку. И тогда уже ограничение в 50% не действует (п. 2.1 ст. 346.32 НК РФ). Наглядно информацию о том, как плательщикам ЕНВД формировать вычет, мы представили в таблице ниже.

На какие расходы организации и коммерсанты могут уменьшить ЕНВД?

| Вопрос | Особенности для фирм и бизнесменов с наемными работниками | Нюансы для предпринимателей, работающих в одиночку |

| Какие суммы включать в вычет | 1. Страховые взносы, которые в отчетном квартале вы заплатили в ПФР, ФСС и ФФОМС с заработка своих сотрудников (пп. 1 п. 2 ст. 346.32 НК РФ).

2. Суммы выплаченных в отчетном квартале работникам пособий по нетрудоспособности за первые три дня болезни (пп. 2 п. 2 ст. 346.32 НК РФ). То есть ваши расходы как работодателя на оплату первых трех дней болезни. 3. Взносы, уплаченные в течение квартала по договорам добровольного страхования в пользу сотрудников (пп. 3 п. 2 ст. 346.32 НК РФ) |

Предприниматели, работающие без сотрудников, включают в вычет по ЕНВД страховые взносы, уплаченные за себя в отчетном квартале (п. 2.1 ст. 346.32 НК РФ) |

| Каков размер вычета | У работодателей размер вычета не может превышать 50% от суммы ЕНВД за квартал (п. 2.1 ст. 346.32 НК РФ) | Размер вычета у бизнесменов, работающих в одиночку, не ограничен. То есть ЕНВД можно уменьшить вплоть до нуля |

Как «вмененщику» вести учет расходов, формирующих вычет?

Итак, какие суммы включать в вычет по ЕНВД, мы выяснили, теперь давайте посмотрим, где вам будет удобнее их брать. Если вы работодатель, то у вас есть обязанность вести учет выплат работникам и начисленных с них сумм страховых взносов, установленная законодательством (п. 6 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ, далее — Закон N 212-ФЗ). Напомним, чиновники ПФР и ФСС РФ рекомендуют использовать для этого новую форму карточки индивидуального учета (Письмо ПФР N АД-30-26/16030 и ФСС РФ N 17-03-10/08/47380 от 09.12.2014).

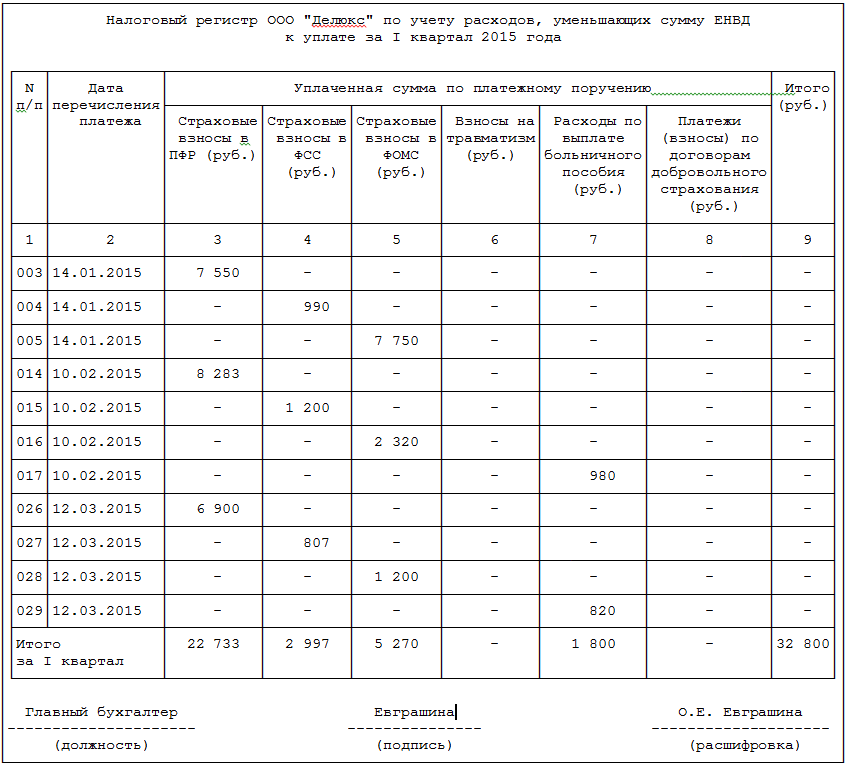

Но! В этой форме вы отражаете лишь начисленные взносы. Уменьшить же ЕНВД можно только на суммы, которые вы фактически уплатили в отчетном квартале. Другими словами, вам нужен документ, из которого можно было бы получать информацию о размере уплаченных сумм. И его придется разработать самостоятельно. При этом можете использовать форму, которую рекомендуем мы. Образец налогового регистра учета сумм, формирующих вычет по ЕНВД, мы привели на странице ниже.

Разработанную форму этого документа утвердите в качестве приложения к вашей учетной политике.

Примечание. Отдельный налоговый регистр для учета уплаченных взносов и выплаченных пособий по болезни поможет определить сумму вычета по ЕНВД за текущий квартал.

Обратите внимание: заполнять регистр надо «по оплате». То есть заносите в него лишь те суммы, которые вы фактически уплатили во внебюджетный фонд в виде страховых взносов, выдали на руки сотрудникам в виде больничных пособий либо перечислили страховым компаниям по договорам добровольного личного страхования работников (последний вид расходов встречается достаточно редко). Если же вы индивидуальный предприниматель без работников, вам нужно учитывать только один вид расходов — личные страховые взносы.

Заполняйте регистр по мере оплаты сумм. В одной графе указывайте реквизиты и дату платежного документа, а в другой, соответствующей, — сумму расхода.

Если какой-либо столбец вам не нужен, удалите его вовсе. Например, не все компании и предприниматели платят взносы на добровольное страхование сотрудников. Следовательно, столбец 8 таблицы вам не понадобится.

Так как налоговым периодом по ЕНВД является квартал (ст. 346.30 НК РФ), рекомендуем вам составлять регистр именно на этот срок. То есть на каждый квартал — новый регистр.

Примечание. Страховые взносы, начисленные в предыдущем квартале, включайте в вычет по ЕНВД после уплаты

Согласно установленным правилам страховые взносы с начисленного заработка работникам вы можете платить в следующем месяце — не позднее 15-го числа (п. 5 ст. 15 Закона N 212-ФЗ). То есть взносы, начисленные за декабрь, вы можете уплатить уже в январе следующего года. А за март на законных основаниях вы можете перечислять взносы вплоть до 15 апреля. Получается, что начислены страховые взносы в одном квартале, а уплачены уже в следующем.

Так вот, учесть такие взносы при формировании вычета по ЕНВД вы можете только после их фактической уплаты. То есть декабрьские взносы, перечисленные в январе, вы включаете в расчет единого налога за I квартал. А взносы за март, уплаченные в апреле, — в расчет ЕНВД за II квартал. Соответственно, июньские начисления по взносам, перечисленные в июле, уменьшат «вмененный» налог за III квартал. А сентябрьские взносы, заплаченные в октябре, учитывайте уже при расчете ЕНВД за IV квартал.

Как правильно уменьшить ЕНВД на уплаченные взносы и пособия?

Вести регистр перечисленных страховых платежей и выплаченных пособий вы можете в электронном виде. Например, в формате Excel. Там вы сможете сделать настройку, чтобы итоговые строки подсчитывались автоматически.

По окончании квартала документ желательно распечатать, и ответственный работник должен поставить на нем свою подпись. Это подстрахует вас на случай недоразумений с техникой — под рукой всегда будет документ, на основании которого сформирован вычет.

После того как квартал закончился, регистр уплаченных страховых взносов и пособий за этот период вы закрываете и подводите итоги.

Теперь надо определить, на всю ли полученную сумму вы можете уменьшить начисленный ЕНВД. Ведь, как мы уже говорили выше, у работодателей вычет составляет лишь 50% от налога.

Чтобы сравнить реальные расходы с ограничением по вычету, вам понадобится отдельный расчет. Составьте его в виде бухгалтерской справки. Образец такого документа мы привели ниже.

─────────────────────────────────────────────────────────────────────────

Общество с ограниченной ответственностью «Делюкс»

Расчет величины налогового вычета по ЕНВД за I квартал 2015 года

- Сумма ЕНВД, исчисленная за I квартал 2015 г., составляет 56 320

руб.

- Расходы, формирующие вычет по ЕНВД, за I квартал 2015 г. составили

32 800 руб., из них:

— страховые взносы с выплат работникам, перечисленные в этом

квартале, — 31 000 руб.;

— пособие по нетрудоспособности, выплаченное в марте 2015 г., — 1800

руб.

Максимально возможная сумма вычета составляет 28 160 руб. (56 320

руб. x 50%). Сумма уплаченных страховых взносов и пособий превышает

указанную величину (28 160 руб. < 32 800 руб.). В связи с этим сумма

вычета по ЕНВД за I квартал 2015 г. составляет 28 160 руб.

Главный бухгалтер Евграшина О.Е. Евграшина

15 апреля 2015 г.

─────────────────────────────────────────────────────────────────────────

Рассчитанный вычет, уменьшающий «вмененный» налог, вы должны отразить по строке 020 раздела 3 налоговой декларации по единому налогу (пп. 3 п. 6.1 Порядка заполнения декларации, утв. Приказом ФНС России от 04.07.2014 N ММВ-7-3/353@).

Пример. Заполнение налогового регистра по ЕНВД. ООО «Делюкс» применяет в отношении своей деятельности систему налогообложения в виде ЕНВД. Сумма налога, исчисленная компанией за I квартал 2015 г., составила 56 320 руб.

За этот же период ООО «Делюкс» перечислило страховые взносы за своих работников в общей сумме 31 000 руб. Из них:

— взносы, начисленные за декабрь 2014 г.: в бюджет ПФР — 7550 руб., в ФСС РФ — 990 руб., в ФОМС — 1750 руб. Фактически эти суммы были перечислены в январе 2015 г.;

— взносы, начисленные за январь 2015 г.: в бюджет ПФР — 8283 руб., в ФСС РФ — 1200 руб., в ФОМС — 2320 руб. Фактически эти суммы были перечислены в феврале 2015 г.;

— взносы, начисленные за февраль 2015 г.: в бюджет ПФР — 6900 руб., в ФСС РФ — 807 руб., в ФОМС — 1200 руб. Фактически эти суммы были перечислены в марте 2015 г.

Кроме того, в феврале 2015 г. ООО «Делюкс» выплатило работнику больничное пособие в сумме 980 руб., а в марте 2015 г. — в сумме 820 руб.

На основании указанных данных бухгалтер организации в течение квартала заполнял налоговый регистр расходов, формирующих вычет по «вмененному» налогу (образец на с. 26).

По окончании квартала бухгалтер ООО «Делюкс» составил бухгалтерскую справку, в которой рассчитал итоговую сумму ЕНВД, подлежащую уплате в бюджет (образец на с. 28). После чего начисление ЕНВД отразил проводкой:

Дебет 99 Кредит 68, субсчет «Расчеты по ЕНВД»,

— 28 160 руб. — начислен ЕНВД, подлежащий уплате за I квартал 2015 г.

Обратите внимание: бухгалтер начислил налог уже за минусом вычета, ведь именно разницу ООО «Делюкс» должно заплатить в бюджет.

Три главных совета. 1. Сумму ЕНВД вы можете уменьшить только на фактически уплаченные страховые взносы и выплаченные пособия. Учитывать такие перечисления рекомендуем в отдельном налоговом регистре.

- Работодатели на ЕНВД могут уменьшить налог максимум на 50%. Поэтому вам целесообразно по окончании квартала составлять бухгалтерскую справку. В ней рассчитывайте максимальную сумму вычета по ЕНВД.

- Форму налогового регистра для учета вычета по ЕНВД вы вправе разработать самостоятельно. Готовую форму оформите приложением к вашей учетной политике.

П.Игнатова