Самое важное в этой статье:

— Как оформить первичный документ, по которому коммерсант забирает себе деньги.

— Нужно ли отражать в учете операцию по переводу денег в личную собственность ИП.

— Требуется ли удерживать НДФЛ с суммы, взятой из бизнеса.

Если сравнивать учредителя фирмы и предпринимателя, то у последнего есть явное преимущество в возможности распоряжаться деньгами. Коммерсант в любой момент может взять из бизнеса любую сумму, оставшуюся после уплаты налогов, и перевести ее на личные нужды (ст. 209 ГК РФ). А учредитель организации может претендовать только на дивиденды. Да и то лишь в случае, если у фирмы есть прибыль, подсчитанная по правилам бухучета и отраженная в расчетах, а также есть реальные деньги на выплату дивидендов.

Таким образом, свободное изъятие денег из бизнеса на собственные нужды — это своего рода уникальная операция, доступная только предпринимателям. Именно поэтому самим бизнесменам или бухгалтерам, ведущим у них учет, зачастую сложно правильно отразить такое изъятие денег в учете. Тем более что ни в одном нормативном документе не прописано, как именно такую операцию отражать. Сегодня мы ответим на самые волнующие вопросы по этой теме, поступающие в редакцию.

Вопрос N 1. Что написать в расходном кассовом ордере или платежном поручении?

Итак, ваш бизнесмен попросил выдать ему деньги из кассы или перечислить нужную сумму с расчетного счета на его личный счет в банке. Как это оформить?

Если вы ведете кассу в упрощенном порядке, то есть не оформляете приходные, расходные кассовые ордера, а также не заполняете кассовую книгу, то никаких документов, выдавая деньги, заполнять не нужно. Напомним, только индивидуальные предприниматели имеют право не составлять приходные и расходные кассовые ордера и не вести кассовую книгу (п. п. 4.1 и 4.6 Указания Банка России от 11.03.2014 N 3210-У).

Тогда выдачу денег вам нужно будет только записать в книжке или тетрадке, где вы фиксируете операции с наличными и остаток на конец и начало дня. Ведь какой-то учет по кассе в любом случае необходим, чтобы отслеживать наличие денег. Поскольку этот регистр не является обязательным, вести его вы можете так, как вам удобно.

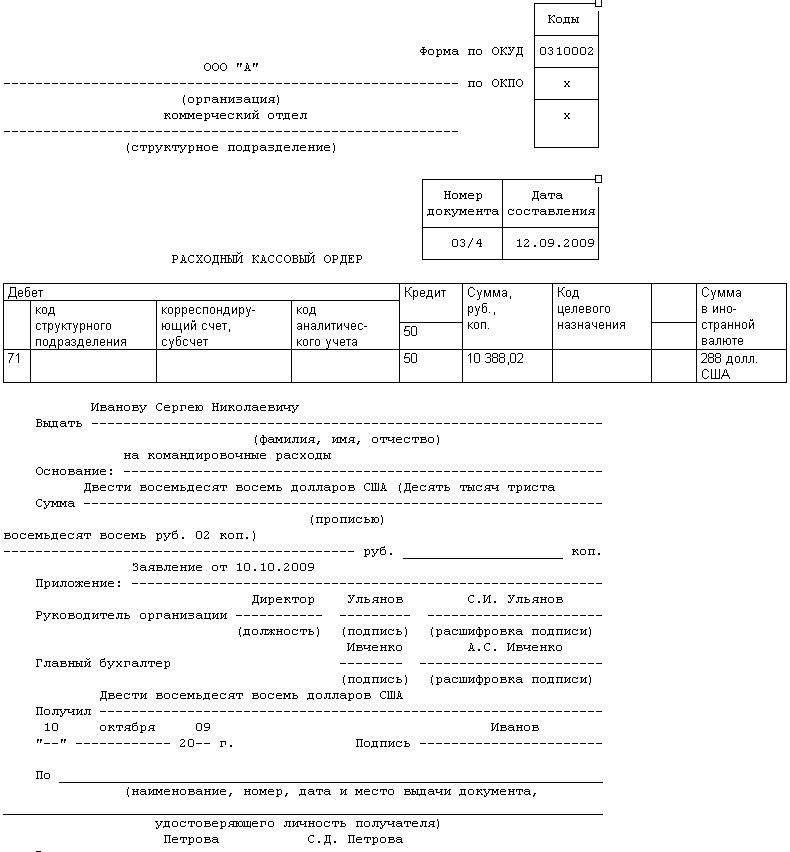

Если же вы оформляете кассовые документы по общим правилам и желаете выдать наличные индивидуальному предпринимателю, составьте расходный кассовый ордер. Напомним, что форма этого документа (код по ОКУД 0310002) утверждена Постановлением Госкомстата России от 18.08.1998 N 88. Главный вопрос: что указать в поле «основание», если деньги забирает сам ИП? Так и напишите: «Выдача денежных средств предпринимателю на личные нужды». Фрагмент заполненного «расходника» мы привели на с. 27.

Унифицированная форма N КО-2

Примечание. Обычно отказываются от оформления приходных, расходных кассовых ордеров и кассовой книги предприниматели, работающие в одиночку. Ведь им некого контролировать. Тогда ИП нужно оформить приказ о том, что с определенного числа он не составляет приходные и расходные кассовые ордера, а также не ведет кассовую книгу.

Отметим, что наличную выручку из кассы разрешается тратить только на строго определенные цели (п. 2 Указания Банка России от 07.10.2013 N 3073-У). Так вот, выплата денег коммерсанту на непредпринимательские цели указана в перечне разрешенных трат. Так что никаких нарушений в данном случае не будет. Нет и ограничений по сумме — предприниматель может забрать хоть все деньги из кассы. И делать это даже каждый день. Главное, чтобы налоги он считал верно и перечислял их в бюджет вовремя, а как он тратит оставшуюся после их уплаты наличность — его личное дело (ст. 209 ГК РФ).

Примечание. Получив деньги в банке наличные нужды, бизнесмен не заполняет авансовый отчет

Предприниматель может получить наличные не только из кассы, но и снять их со своего расчетного счета. Такую возможность подтвердил Банк России в Письме от 02.08.2012 N 29-1-2/5603. Для снятия денег коммерсанту необходимо заполнить чек из чековой книжки. А саму книжку вначале заказать и получить в банке. В чеке следует записать Ф.И.О. коммерсанта и требуемую сумму, а на обратной стороне в графе «направление выдачи» отметить, что деньги выдаются со счета индивидуального предпринимателя. Свои деньги с расчетного счета бизнесмен вправе тратить без ограничений. А как-то подтверждать, на что именно использованы средства, предприниматель не должен. В частности, ему не нужно составлять авансовый отчет и прикладывать к нему документы.

Когда вы хотите перевести деньги с расчетного счета на личный счет предпринимателя, оформите платежное поручение. И в назначении платежа укажите: «Перевод собственных денежных средств на личные нужды индивидуального предпринимателя».

Вопрос N 2. Как отразить выплату денег предпринимателю в налоговом учете?

Выдача денег предпринимателю на личные нужды не отражается в налоговом учете независимо от системы налогообложения. Расскажем почему.

Если вы применяете УСН с объектом «доходы минус расходы», то можете уменьшить налоговую базу на расходы. Но только на обоснованные, то есть осуществленные для бизнеса, направленного на получение дохода (п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ). А суммы, переведенные ИП в личную собственность, не будут обоснованными расходами. Так как направлены на нужды самого коммерсанта, а не его бизнеса.

По тем же причинам суммы, выданные лично предпринимателю, не включаются в профессиональный вычет по НДФЛ при общем режиме.

При УСН с объектом «доходы» и патентной системе вы ведете учет только полученных доходов (п. 1 ст. 346.18, ст. 346.24 и п. 1 ст. 346.53 НК РФ). Поэтому никакие расходы в вашем налоговом учете не отражаются.

А при уплате ЕНВД налоговый учет вовсе не нужен. Так как сумму налога вы вычисляете на основании физических показателей, установленной базовой доходности и применяемых коэффициентов (ст. 346.29 НК РФ).

Вопрос N 3. Как отразить перевод средств в бухучете?

Прежде всего напомним, что индивидуальные предприниматели от бухучета освобождены (пп. 1 п. 2 ст. 6 Федерального закона от 06.12.2011 N 402-ФЗ). Но некоторые все же ведут его для своих целей. Если вы к ним относитесь, выдачу денег на нужды коммерсанта можете провести через счет 76 «Расчеты с прочими дебиторами и кредиторами». Чтобы всегда знать, сколько денег снял с расчетного счета или получил из кассы предприниматель, а сколько внес, удобно будет открыть на счете 76 специальный субсчет «Расчеты с ИП». А в конце месяца или квартала (как вы сами решите) дебетовый остаток по этому субсчету вы спишете в прочие расходы, а кредитовый остаток — в прочие доходы. Как это делается, показано в примере.

Пример. Отражение в бухучете перевода денег предпринимателю на личные нужды. ИП Захаров А.С. в июле 2015 г. дважды брал деньги из кассы на личные нужды. 20 000 руб. — 5 июля и 58 000 руб. — 20 июля. Бухгалтер бизнесмена ведет для себя бухучет в полном объеме. Выдачу денег коммерсант отражает на счете 76, субсчете «Расчеты с индивидуальным предпринимателем». А в конце месяца сумму, которую забрал ИП из бизнеса, относит на прочие расходы. Покажем, какие проводки будут в июле:

5 июля

Дебет 76, субсчет «Расчеты с индивидуальным предпринимателем», Кредит 50

20 000 руб.

— выданы деньги ИП на личные нужды;

20 июля

Дебет 76, субсчет «Расчеты с индивидуальным предпринимателем», Кредит 50

58 000 руб.

— выданы деньги ИП на личные нужды;

31 июля

Дебет 91, субсчет «Прочие расходы», Кредит 76, субсчет «Расчеты с индивидуальным предпринимателем»,

78 000 руб. (20 000 руб. + 58 000 руб.)

— учтены в составе прочих расходов суммы, полученные коммерсантом.

Вопрос N 4. Нужно ли при выдаче денег коммерсанту удержать НДФЛ и начислить страховые взносы?

Предприниматель получает деньги в собственность как физическое лицо. Поэтому вполне справедлив вопрос об обложении этих сумм НДФЛ и страховыми взносами.

Сразу скажем, что зарплатные налоги с такой выплаты удерживать не нужно. Поскольку с денег, оставшихся на расчетном счете или в кассе, предприниматель уже заплатил налог в соответствии с принятой системой налогообложения. Это либо налог при УСН, либо ЕНВД, НДФЛ или налог в виде стоимости патента. Так что коммерсант переводит себе в собственность уже средства, оставшиеся после налогообложения. Поэтому повторно облагать НДФЛ суммы, полученные предпринимателем из бизнеса в личное пользование, не требуется. Это также подтверждает и главное финансовое ведомство (Письма Минфина России от 11.08.2014 N 03-04-05/39905 и от 25.11.2008 N 03-04-05-01/441).

Что же касается страховых взносов, то их предприниматель обязан уплачивать за себя в ПФР и ФФОМС в фиксированных суммах. Кроме того, коммерсант должен перечислить дополнительные страховые взносы в ПФР по ставке 1% с доходов, превышающих 300 000 руб. в год (ст. 14 Федерального закона от 24.07.2009 N 212-ФЗ). Как видите, величина этих взносов не зависит от того, сколько денег предприниматель перевел на личные нужды.

Кроме того, коммерсант, имеющий наемных работников, обязан перечислить страховые взносы с выплат в их пользу. Взносами облагаются вознаграждения в рамках трудовых и гражданско-правовых отношений, связанных с выполнением работ, оказанием услуг, а также по авторским договорам (ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ). А по отношению к самому себе предприниматель не является работодателем. И деньги, которые он перевел в личную собственность, не его зарплата. Дело в том, что зарплатой называется вознаграждение за труд, выплачиваемое работникам (ст. 129 ТК РФ). А коммерсант сам для себя работником не считается. И перевод денег из бизнеса на личные нужды предпринимателя вообще не связан с трудовыми отношениями. По этой причине объекта обложения страховыми взносами во внебюджетные фонды в данной ситуации не возникает.

Три главных совета. 1. Если коммерсант берет деньги на цели, не связанные с бизнесом, в расходнике или платежке так и напишите: «Выплата денег предпринимателю на личные нужды».

- Отражать в налоговом учете эти выплаты не нужно, поскольку данные расходы необоснованны, то есть осуществлены не для предпринимательской деятельности.

- Так как коммерсант изымает из бизнеса суммы, оставшиеся после налогообложения, облагать их НДФЛ и страховыми взносами не требуется.

Л.Масленникова

кандидат экономических наук